맨땅에 주식하기

베이진 주가 전망(중국, 홍콩) – 주가 흐름, 재무 분석, 적정 및 목표 주가 본문

글로벌 바이오 신약 개발을 선도하는 베이진, 최근 주가 흐름과 재무 실적을 바탕으로 향후 투자 포인트를 살펴봅니다.

기업 개요 및 주요 매출

베이진(Beigene, 6160.HK)은 항암제, 자가면역질환 치료제 등 혁신 신약을 개발하는 글로벌 바이오 기업입니다. 자체 개발 신약 ‘브루투키닙’, ‘티자니딥’ 등 다수의 파이프라인을 보유하고 있으며, 미국, 유럽, 중국 등 글로벌 시장에서 활발히 활동하고 있습니다.

☞ 주요 매출원

- 항암제 등 신약 개발 및 글로벌 라이선스 아웃

- 중국, 미국 등 주요 시장의 신약 판매

- 다국적 제약사와의 협력 및 공동 개발

현재 및 최근 주가 흐름 분석

→ 1년 주가 흐름

베이진의 최근 1년간 주가는 약 58.35% 상승하며, 85 HKD에서 178 HKD까지 변동성을 보였습니다. 2024년 11월 저점 이후 반등에 성공하여 2025년 들어 강한 모멘텀을 나타냈으며, 현재는 149.40 HKD(2025년 4월 25일 기준)에서 거래되고 있습니다.

☞ 주가 흐름 포인트

- 최근 급등 배경: 신약 임상 성과 및 글로벌 시장 진출 가속화

- 52주 변동폭: 85 HKD ~ 178 HKD

- 시가총액: 2,214억 HKD

- 최근 거래량 증가와 함께 투자자 관심 확대

재무 실적 및 이슈 체크

[재무 실적 체크]

2024년 연간 기준 베이진의 매출은 1조 6,227억 원로, 전년 대비 성장세를 보였습니다. 다만, 영업이익은 -1,142억 원, 순이익은 -2,185억 원으로 적자가 지속되고 있습니다. 영업이익률은 -7.04%로 여전히 적자 폭이 큽니다.

☞ 주요 실적 요약

- 매출: 1조 6,227억 원

- 영업이익: -1,142억 원

- 순이익: -2,185억 원

- 영업이익률: -7.04%

☞ 재무 실적 포인트

- 매출 성장: 신약 판매 증가 및 글로벌 시장 확대의 영향

- 적자 지속: 신약 개발비 및 연구개발(R&D) 투자 부담

- 수익성 개선 지연: 상업화 초기단계로 인한 비용 구조 부담

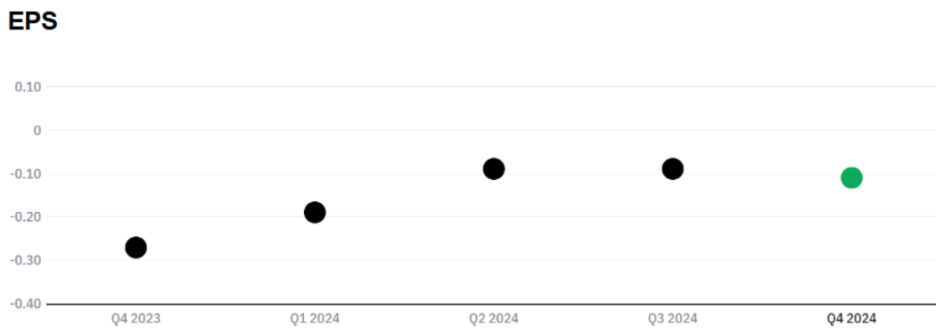

[EPS 추이]

EPS(주당순이익)는 2023년 -0.82에서 2024년 -0.47로 손실 폭이 다소 줄어드는 모습을 보이고 있습니다. 최근 분기별 EPS도 -0.27 → -0.19 → -0.09 → -0.09 → -0.11로 점진적으로 개선되고 있지만, 아직 흑자 전환에는 도달하지 못한 상황입니다.

☞ EPS 분석 포인트

- 손실 폭 감소: 매출 성장과 효율화 노력 반영

- 흑자 전환 기대: 향후 신약 매출 본격화 시점에 주목 필요

[이슈 체크]

- 신약 개발 모멘텀: 다수의 항암 신약이 임상 후기 단계에 진입하며 기대감 확대

- 글로벌 파트너십: 미국, 유럽 등 빅파마와의 협력 확대

- 중국·글로벌 시장 매출 본격화: 중국 내수 시장과 해외 동시 공략이 실적 개선의 핵심 포인트

- 단기 리스크: 높은 연구개발비, 상업화 초기 비용 부담, 경쟁 심화

적정 주가 및 목표 주가 체크

● 적정 주가 → 약 130 ~ 140 HKD

베이진은 아직 순이익이 적자 상태이므로, PER보다는 PSR(주가매출비율)을 기준으로 평가하는 것이 적절합니다. 2024년 PSR은 7.49배 수준이며, 연간 매출 3,810.24백만 달러는 환율(1 USD = 7.76 HKD)을 적용할 경우 약 2,957억 HKD입니다.

- 적정 시가총액 = 3,810.24 × 7.76 × 7.0 ~ 7.5 = 약 2,070억 ~ 2,218억 HKD

- 적정 주가 = 시가총액 / 발행주식수 기준 추산 → 약 130 ~ 140 HKD

● 목표 주가 → 약 160 ~ 180 HKD

향후 글로벌 신약 상업화 본격화, 신규 임상 성과 반영, 그리고 프리미엄 PSR(9~10배) 적용 시 목표 주가는 160~180 HKD까지도 가능할 것으로 전망됩니다.

- 2024년 매출: 3,810.24백만 USD

- 환산 매출: 약 2,957억 HKD (1 USD = 7.76 HKD)

- PSR 기준(7.49배): 약 2,214억 HKD

- 적정 주가: 약 130 ~ 140 HKD

- 목표 주가: PSR 9~10배 적용 시 약 160 ~ 180 HKD

종합 의견

베이진은 바이오 신약 개발과 글로벌 시장 확대 모멘텀이 매우 강한 기업입니다. 매출은 꾸준히 성장하고 있으나, 아직 적자가 지속되고 있어 단기적으론 변동성이 클 수 있습니다. 그러나 신약 상업화가 본격화되는 시점에는 실적과 주가 모두 개선될 여지가 큽니다.

☞ 목표 주가: 160 ~ 180 HKD (신약 상업화와 글로벌 매출 본격화 반영)

☞ 단기 리스크: 적자 지속, 경쟁 심화, 연구개발 투자 부담

☞ 장기 전망: 신약 파이프라인 다각화, 글로벌 성장세에 힘입어 매출 확대 기대

언급된 종목에 대한 의견은 개인적인 의견입니다.

투자의 모든 책임은 투자자 본인에게 있으며,

어떠한 결과에도 법적 책임 등에 대한 판단의 근거로 사용될 수 없습니다.

'적정·목표 주가 분석 > 중국 주식' 카테고리의 다른 글

| 시노팜(중국국약집단) 주가 전망(중국, 홍콩) - 주가 흐름, 재무 분석, 적정 및 목표 주가 (1) | 2025.05.16 |

|---|---|

| 안타 스포츠 주가 전망(중국, 홍콩) - 주가 흐름, 재무 분석, 적정 및 목표 주가 (1) | 2025.05.15 |

| 리닝 주가 전망(중국, 홍콩) – 주가 흐름, 재무 분석, 적정 및 목표 주가 (2) | 2025.05.10 |

| 하이얼 스마트 홈 주가 전망(중국, 홍콩) - 주가 흐름, 재무 분석, 적정 및 목표 주가 (4) | 2025.05.04 |

| 넷이즈 주가 전망(중국, 홍콩) – 주가 흐름, 재무 분석, 적정 및 목표 주가 (4) | 2025.05.03 |